Risikoaufklärung cleverinvest

Diese Seite gibt Aufschluss über die Eigenschaften, Chancen und Risiken des Anlageprodukts cleverinvest. Durch Erläuterung von Funktionsweise und Unterschieden soll die Anlageentscheidung erleichtert werden. Unsere Kundenberater stehen für weitere Fragen gerne zur Verfügung.

Eigenschaften

cleverinvest beabsichtigt einen kontinuierlichen Vermögensaufbau auf eine einfache, kostengünstige und unkomplizierte Art und Weise. Die Anleger entscheiden selbst, wie hoch der Aktienanteil ihrer Investition sein soll. Es stehen Aktienanteile von 20%, 45%, 70% oder 95% zur Auswahl. Zudem kann innerhalb des Aktienanteils in Gold oder Immobilien investiert werden. Hinzu kommt ein Liquiditätsanteil von 5%. Die Differenz zwischen Aktien- und Liquiditätsanteil wird in Obligationen Schweiz bzw. in Obligationen Europa (Referenzwährung EUR) investiert. Mittels Fragen zu Risikobereitschaft und Risikofähigkeit wird ein persönliches Anlegerprofil erstellt. Davon abgeleitet wird dem Kunden der passende Aktienanteil angezeigt. Eine Anpassung des Aktienanteils ist jederzeit möglich. Das Anlageuniversum von cleverinvest besteht aus Exchange Traded Funds (ETFs) oder Indexfonds. Sowohl ETFs als auch Indexfonds sind passive Fonds, welche den jeweiligen Index (z.B. SMI/MSCI Europe oder Obligationenmarkt Schweiz/Europa) möglichst genau abbilden. Im Rahmen der Aktienanlagen kann der Kunde individuell in Themen investieren, welche ihn interessieren. Je nach Anlagethema erfüllen die zugrundeliegenden Fonds ESG-Kriterien. Die speziellen Risiken im Zusammenhang mit Nachhaltigkeit (ESG-Risiken) können der Broschüre «Risiken im Handel mit Finanzinstrumenten» entnommen werden. Bei der Referenzwährung EUR wird bei bei der Themenauswahl falls gleichwertig möglich in ETFs oder Indexfonds in EUR investiert. Falls dies nicht möglich ist, wird in ETFs oder Indexfonds in CHF investiert. Die verschiedenen Themen werden von der Bank CIC festgelegt und können je nach Marktentwicklung angepasst werden. Der Kunde verwaltet seine Vermögenswerte innerhalb von cleverinvest selbstständig und in Eigenverantwortung. Durch die unterschiedliche Gewichtung der Aktienanteile kann das Produkt cleverinvest für unterschiedliche Risikoprofile geeignet sein. Je nach Zusammensetzung empfiehlt sich für den Anleger ein mittel- bis langfristiger Anlagehorizont. Da es bei den Investitionen zu Kursschwankungen kommen kann, ist dem für den Lebensunterhalt benötigten Liquiditätsbedarf entsprechend Rechnung zu tragen.

-

cleverinvest 20 – Aktienanteil 20%

Dieser Aktienanteil eignet sich für Anleger, welche ihr Vermögen mit einem hohen Mass an Sicherheit investieren wollen, während die Kursschwankungen möglichst gering bleiben sollen. Das Vermögen wird daher mehrheitlich in Obligationen angelegt. Empfohlener Anlagehorizont: bis 4 Jahre.

Risiken und Chancen (Risikoklassifizierung)

Geringes Risiko und geringe Ertragschancen

-

cleverinvest 45 – Aktienanteil 45%

Dieser Aktienanteil eignet sich für Anleger, welche ihr Vermögen mit einem mittleren Mass an Sicherheit investieren wollen und bereit sind, erhöhte Kursschwankungen in Kauf zu nehmen. Das Vermögen wird daher in etwa zu gleichen Teilen in Aktien und Obligationen investiert. Empfohlener Anlagehorizont: mind. 5 Jahre.

Risiken und Chancen (Risikoklassifizierung)

Mittleres Risiko und mittlere Ertragschancen

-

cleverinvest 70 – Aktienanteil 70%

Dieser Aktienanteil eignet sich für Anleger, welche ihr Vermögen mit einem geringeren Mass an Sicherheit investieren wollen und dementsprechend bereit sind, hohe Kursschwankungen in Kauf zu nehmen. Das Vermögen wird daher mehrheitlich in Aktien und in einem geringeren Mass in Obligationen investiert. Empfohlener Anlagehorizont: mind. 6 Jahre.

Risiken und Chancen (Risikoklassifizierung)

Erhöhtes Risiko und erhöhte Ertragschancen

-

cleverinvest 95 – Aktienanteil 95%

Dieser Aktienanteil eignet sich für Anleger, welche ihr Vermögen mit einem sehr geringen Mass an Sicherheit investieren wollen und dementsprechend bereit sind, sehr hohe Kursschwankungen in Kauf zu nehmen.

Das Vermögen wird daher ausschliesslich in Aktien investiert.

Empfohlener Anlagehorizont: mind. 7 Jahre.

Risiken und Chancen (Risikoklassifizierung)

Hohes Risiko und hohe Ertragschancen

ETF:

ETF steht für Exchanged Traded Funds (ETFs), also börsengehandelte Fonds. ETFs werden passiv verwaltet. Im Gegensatz zu aktiv gemanagten Fonds wird hier keine aktive Auswahl an Investments betrieben. Vielmehr bilden ETFs einen schon bestehenden Richtwert (Benchmark) wie beispielsweise einen Index nach, ohne die Gewichtung und die Anlagemotive näher zu analysieren. Der Vorteil liegt hauptsächlich in der Gebührenstruktur mit geringeren Kosten, da das aktive Fonds-Management wegfällt. Zudem zeichnen sich ETFs durch hohe Transparenz (aufgrund täglichen Börsenhandels) und durch hohe Diversifikation (aufgrund des Zugangs zu einem ganzen Markt) aus.

Indexfonds:

Indexfonds haben wie ETFs das Ziel, einen Index möglichst exakt und kostengünstig abzubilden, und werden ebenfalls passiv verwaltet. Der wesentliche Unterschied zwischen den beiden Produktarten besteht in der Börsenkotierung. Indexfonds werden im Gegensatz zu ETFs nicht an einer Börse gehandelt. Der Kurs (Net Asset Value bzw. NAV) jedes Anteils bildet sich aus allen Investments des Indexfonds und wird von der Fondsgesellschaft einmal täglich berechnet. Bei Indexfonds können auch Fraktionen gehandelt werden, bei ETFs sind nur ganze Anteile handelbar.

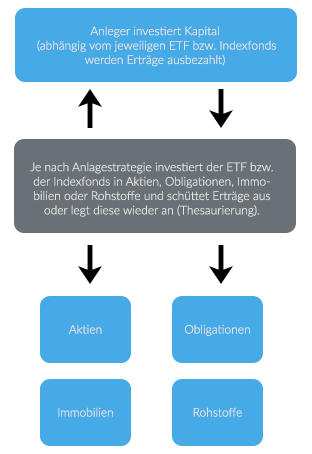

Sowohl ETFs als auch Indexfonds können in separate Anlagekategorien wie Aktien, Obligationen, Immobilien oder Rohstoffe investieren.

Funktionsweise von ETF bzw. Indexfonds

Vorteile bei der Investition in passive Fonds (ETFs oder Indexfonds)

- Mittels passiven Fonds kann mit wenig Kapital und einer breiten Diversifikation in verschiedene Länder, Branchen, Themen, Indizes oder Anlagekategorien investiert werden.

- Insbesondere bieten passive Fonds auch eine einfache und kostengünstige Möglichkeit in sogenannte Megatrend-Themen zu investieren und an deren Entwicklung zu partizipieren.

- Der Anleger benötigt keine besonderen Marktkenntnisse, da die Auswahl und die Verwaltung von Spezialisten übernommen werden. Im Rahmen der Aktienanlagen kann der Kunde seine präferierten Themen selber auswählen.

- Im Falle eines Konkurses der Investmentgesellschaft ist das Anlagekapital geschützt, da es sich um Sondervermögen einer separaten Depotbank handelt.

- Fondsanteile sind in der Regel innerhalb von wenigen Tagen liquidierbar.

-

Verlustrisiko

Der Wert des ETF bzw. Indexfonds kann unter den Einkaufspreis sinken. Mit einer Vielzahl von Basiswerten ist aber die Wahrscheinlichkeit eines totalen Verlustes relativ gering.

-

Marktrisiko

Je nach Produkt kann ein Verkauf der Anlage durch die Bindung an bestimmte Handelsplätze oder zeitliche Unterschiede und Öffnungszeiten nur eingeschränkt möglich sein. Bei negativer Marktsituation durch politische oder wirtschaftliche Ereignisse kann die Kursentwicklung der Anlage zu einem Verlust führen.

-

Währungsrisiko

Für Produkte in Fremdwährung besteht das Risiko einer Abwertung gegenüber der Heimatwährung des Anlegers. Dies bedeutet, dass die Fremdwährung gegenüber der Heimatwährung des Anlegers an Wert verliert und somit der Rücktausch mit einem Verlust verbunden sein kann bzw. die Gesamtrendite sich verringert.

-

Politische Risiken

Je nach Region und Produkt kann die Anlage politischen Risiken ausgesetzt sein. Dies gilt insbesondere für Länder mit einer geringen politischen Stabilität, wie es oft in Schwellen- oder schlecht entwickelten Ländern der Fall ist. Kommt es zu inneren Unruhen oder wirtschaftlichen Verwerfungen, kann dies den Wert oder die Verfügbarkeit der Anlage negativ beeinflussen.

-

Regulatorische Risiken

Regierungen oder Verbände können neue Gesetze erlassen oder bestehende verändern. Diese Änderungen können negative Folgen für die Anlage haben. Ferner können Regierungen oder Aufsichtsbehörden den Handel an der Börse oder einem anderen Markt aussetzen, verbieten oder einschränken.